副業や内職、在宅ワークで得た所得がある方は、確定申告時に経費計上することで節税ができることはよくご存じでしょう。しかし、特例の適用で経費額を増やすこともできます。

「家内労働者の特例」は、簡易的に経費を計上できる制度です。しかも、最大55万円まで経費として計上できるため、大きな節税効果が見込めます。

とはいえ、以下のようなことを考えて、特例を使うことをためらっておられるかも知れません。

そこでこの記事では、「家内労働者の特例」について以下の点を解説していきます。

特に「やよいの青色申告」などの会計ソフトで、特例を適用する方法を知りたい方にはかなり参考になるでしょう。

- 「家内労働者の特例」を使うと「みなし経費55万円」を計上できる!

- 「家内労働者等」かどうかは「働き方」で判断

- 「家内労働者の特例」を使うとどれくらい得になる?

- 確定申告で「家内労働者の特例」を適用する場合の必要書類、作業の流れを解説

- 私が「やよいの青色申告」を使い「家内労働者の特例」で確定申告を作成した方法

- まとめ

「家内労働者の特例」を使うと「みなし経費55万円」を計上できる!

「家内労働者の特例」は、正式には「家内労働者等の必要経費の特例」(所得税法第57条)と言います。以下、この記事では「家内労働者の特例」の表現で統一します。

この制度を簡単に言うと、確定申告時に「みなし経費」として一律55万円を計上できます。また、他にも以下のようなメリットがあります。

尚、同特例を使うと「65万円をみなし経費にできる」とAIが解説することもありますが、令和2年分以降は「55万円」が上限ですので注意しましょう。

特例を適用できる一般的な条件

白色申告、青色申告を問わず「家内労働者の特例」を受けられる一般的な条件は以下の通りです。

尚、「家内労働者等」の定義については、後のセクションで解説します。

青色申告事業者が特例を受けられる条件

「家内労働者の特例」は、一定の条件を満たせば青色申告事業者でも適用できます。主な条件は以下の通りです。

尚、青色申告業者は、「青色申告特別控除」と「家内労働者の特例」を併用できますので、節税効果はとても大きいです。

1か所から仕事を受けていないと特例を適用できない?

私は青色申告業者ですが、「家内労働者の特例」を受けるには「1か所からしか仕事を受けていないとダメ」といった話を聞きました。しかし、よく調べてみると実際にはそのような条件はないことが分かります。

例えば、複数の取引先と契約していたとしても、各契約が「特定的かつ継続的」であれば、特例は適用できるといった見解を出している税理士もいます。

また、国税庁の説明にも「1か所からの委託」という制限は記載されていません。 「特定の者に対して継続的に人的役務を提供する人」が対象と明示されています。

ただし、税務署によって判断基準に差が出る可能性もあるため、具体的な取引状況に応じて税務署に確認することをお勧めします。

「家内労働者等」かどうかは「働き方」で判断

自分が「家内労働者等」に該当するかは、どう判断すれば良いのでしょうか?

実は「家内労働者等」は、それ以前からあった「家内労働者」の定義をベースにしています。厚生労働省の資料によると、「家内労働者」について以下のように書かれています(家内労働法第2条第2項)。

1 製造・加工業者や販売業者(問屋など)またはこれらの請負業者(請負的仲介人を含む。)から委託を受けること。

※近所の一般家庭からセーター編みや洋服の仕立てを頼まれる場合は、家内労働者とはなりません。2 物品の提供を受け、その物品を部品・附属品または原材料とする物品の製造、加工などに 従事すること。

※物品の販売などのセールスマン、運送などの仕事をする者は家内労働者とはなりません。3 委託業者の業務の目的である物品の製造加工などを行うこと。

4 主として、労働の対価を得るために働くものであること。

※大規模な機械設備を設置して、企業的に仕事を行う場合は家内労働者とはなりません。5 自分ひとり、または同居の家族とともに仕事をし、常態として他人を使用しないこと。

分かりにくい部分もありますが、「家内労働者」とは自宅で行う内職のようなものを想定しているようです。また、家族以外の人を雇用していないことも条件であることが分かります。

尚、法律上「家内労働者」そのものに関する制度は残っていますが、現状では該当する人はかなり少なく形骸化しています。

一方、「家内労働者等」は、上記の「家内労働者」の定義を広げたものになります。「家内労働者」は「家内労働者等」に含まれると考えて差し支えありません。国税庁のページでは、以下のように書かれています。

家内労働者等とは、家内労働法に規定する家内労働者や、外交員、集金人、電力量計の検針人のほか、特定の者に対して継続的に人的役務の提供を行うことを業務とする人をいいます。

つまり、保険などの外交員、集金、電力などの検診といった職種に加え、「特定の者に対して継続的に人的役務の提供を行うことを業務とする人」も含まれることが分かります。

これらのことから、「家内労働者等」は職種ではなく、主に自宅を拠点とし、特定の働き方をしているかどうかで判断されると解釈できます。つまり、「WEBライター」のように自宅でパソコンで作業する仕事も、「家内労働者」に該当する場合があることが分かります。

「家内労働者等」に該当する条件

上記の法令等も踏まえ、一般的に言われる「家内労働者等」の条件は以下の通りです。

「家内労働者等」に該当しないケース

上記のような場合は「家内労働者等」に該当しないとみなされる可能性があります。少しでも思い当たる場合は、税務署などに相談すると良いでしょう。

「家内労働者の特例」を使うとどれくらい得になる?

自宅でパソコンで作業をするなど、あまり経費の掛からない職種もあります。そのような職種では「家内労働者の特例」を適用し、「みなし経費」を計上する方がお得になる場合があります。以下はその例です。

| ①実際の経費で申告する場合 | ②特例を適用して申告する場合 | |

| 収入 | 100万円 | 100万円 |

| 経費額 | 10万円 | 55万円 |

| 所得金額(課税対象額) | 100万円-10万円=90万円 | 100万円-55万円=45万円 |

上記の比較表は分かりやすくするためかなり簡単にしていますが、②は「家内労働者の特例」を適用することで、①よりも所得金額(課税対象額)を半分にすることができます。もちろん、収入が少ない場合は、特例を使うことで所得金額がゼロになることもあるでしょう。

尚、「家内労働者の特例」を適用した場合、計上できる「みなし経費」は最大55万円までです。よって、実際の経費が55万円を超える場合は、特例を使わない方が節税になるので注意が必要です。

確定申告で「家内労働者の特例」を適用する場合の必要書類、作業の流れを解説

特例適用に必要な書類は5つ

「家内労働者の特例」を適用するにあたって、必要な書類は以下の通りです。

- 確定申告書AまたはB(事業所得や不動産所得を申告する場合はB)。

- 白色申告は「収支内訳書」、青色申告は「青色申告決算書」

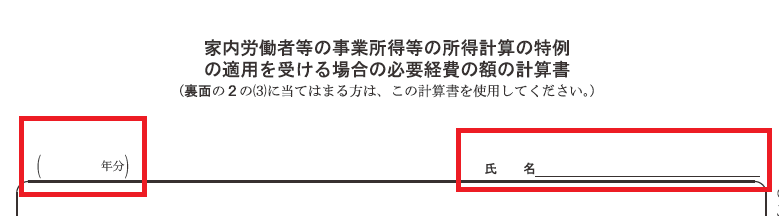

- 「家内労働者等の事業所得等の所得計算の特例の適用を受ける場合の必要経費の額の計算書」

- 収入を証明する資料

- 経費の証拠書類(レシートや領収書など)

①〜③は税務署に提出する書類となります。

④と⑤は提出は不要ですが、収入や経費の計算をするのに使います。また、税務署から提出を求められることもあるので、5〜7年の保管が必須です。

とはいえ、①、②、④、⑤は確定申告に必須の書類となります。

よって、「家内労働者の特例」適用時に追加で必要となる書類は、③の「家内労働者等の事業所得等の所得計算の特例の適用を受ける場合の必要経費の額の計算書」(以下、本記事では「計算書」と表記)となります。

確定申告時に「家内労働者の特例」を適用する作業の流れ

「家内労働者の特例」を適用し確定申告をする場合、大きく分けて2パターンあります。尚、経費の額が55万円を超えるなら、特例を使わない方が節税になります。

パターン1:経費全額を特例を使って計上する

- 収入と経費の額を計算する

- 経費の額が55万円未満なら、経費全額を「家内労働者の特例」で計上する。

- 確定申告書等を作成

- 税務署に提出

パターン2:「55万円ー経費」の差額分を特例で計上する

- 収入と経費の額を計算する

- 経費の額が55万未満なら、「55万円ー経費」で差額を計算する

- 2で計算した差額を経費に計上した上で、確定申告書等を作成

- 税務署に提出

パターン1と2どちらが良い?

基本的にはパターン1の方が作業量は少なくなります。ただし、私はパターン2の方で作成しました。その主な理由は以下の通りです。

- 日頃からに「やよいの青色申告オンライン」に経費を入力している

- 経費の中には家事按分するものがあり、決算書作成後でないと経費額がハッキリしない

- 決算書を作成し経費額を確認し、55万円との差額を計算した方が結果として早い

次のセクション以降では、私が実際にパターン2で行った作業の詳細をご紹介します。

私が「やよいの青色申告」を使い「家内労働者の特例」で確定申告を作成した方法

このセクションでは、私が以前「家内労働者の特例」を使って確定申告をした際の作業の流れ、書類の書き方などを解説します。少しコツや慣れが必要ですが、そこまで複雑な作業ではありませんので、ぜひトライしてみましょう!

尚、私が特例を使って確定申告した際の状況は以下の通りです。

言い変えれば、e-taxで「家内労働者の特例」を適用する方法は分かりませんので、あらかじめご了承ください。尚、他の会計ソフトを使っている方や会計ソフトを使っていない方、また白色申告の方も書類の書き方などは参考になるでしょう。

手順1:「家内労働者の特例」の科目を「やよい」に作成

「やよいの青色申告」には、「家内労働者の特例」に相当する科目はありません。そこで、ユーザーが自分で科目を事前に作成します。後から作成しても構いません。

作成手順は以下の通りです。

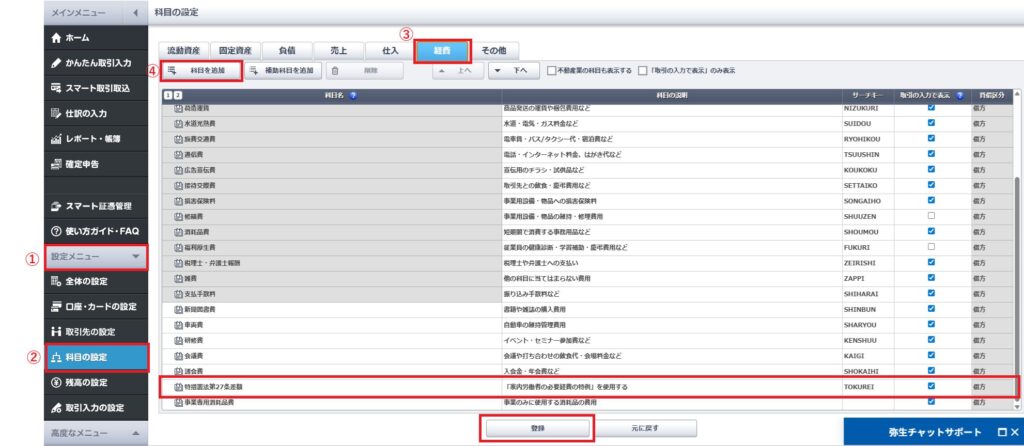

- 「やよい」を起動する

- 左のメニューから「①設定メニュー→②科目の設定→③経費→④科目を追加」の順に開く

- 科目名に「特措置法第27条差額」と記入

- 「科目の説明」や「サーチキー」にも自分で分かりやすいように入力

- 「賃借区分」が「借方」になっており、「取引の入力」にチェックが入っていることを確認

- 上記を確認したら、「登録」を押す

下の画像が見にくい場合は拡大してください。

手順2:実際にかかった経費入力を確認する

通常の確定申告の手順通り、光熱費、家賃、ネット回線の費用など、業務で実際にかかった経費入力に漏れや間違いが無いかを確認しておきます。

尚、経費は1年分まとめて入力すると大変なので、日ごろからまめに記帳しておくと良いでしょう。

手順3:決算書を一旦作成し、経費の合計額を確認する

- 一旦、通常通りの手順で決算書を完成させる

- 印刷はせず、PDFで実際にかかった経費の合計額を確認

- 経費額が55万円未満なら、次の手順に進み「家内労働者の特例」を適用する

先にも説明したように、私は日頃から「やよい」に経費を入力しています。経費の中には家事按分するものを含むので、決算書を作成した方が経費額が一発で分かります。そのため、あえてこのような手順を踏んでいます。

手順4:「55万円ー経費の合計額」の差額を算出する

「家内労働者の特例」で経費計上できるのは、55万円までです。そこで、55万円から決算書に記載された経費の合計額を引いた差額を計算します。

例えば、決算書の経費の合計額が20万円だとしたら、「55万ー20万=35万円」が差額となります。

手順5:「特措置法第27条差額」の項目で差額を入力する

再び「やよい」を操作して、経費入力を行います。

- 経費入力画面を開く

- 取引日は「12月31日」とする

- 科目で「特措置法第27条差額」を選択

- 取引手段は「現金個人」を選択

- 金額は「手順4」で計算した額を入力

上記を確認し、間違いなければ「登録」を押します。

手順6:再度、決算書を作成する

先の「手順5」で経費が追加されていますので、改めて決算書作成のための操作を全て行います。ただし、一度作成していますので、基本的には入力内容の確認がメインで、そこまで手間はかかりません。

尚、初めて適用を受ける場合は「本年中における特殊事情」の欄に「家内労働者等の必要経費の特例を受けます」などと記載しておくことをお勧めします。これは必須ではありませんが、特例を使うことで経費額が大幅に増えるため、私は念のため記載しました。

手順7:確定申告書を作成する

確定申告書の作成手順も、基本的に「やよい」の画面を見て指示通り操作していけばOKです。

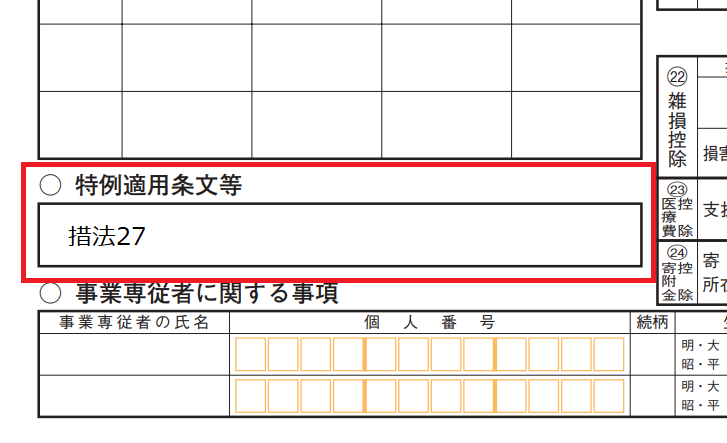

ただし、特例を適用する場合は、確定申告書B第二表の「特例適用条文等」に「措法27」と記載する必要があります。そこで、「特例適用条文等」の欄が出たら、「措法27」と入力してください。入力すると、以下のように印刷されます。

もし入力を忘れた場合は、後からPDFファイルに追記したり、印刷後に手書きしたりしても構いません。

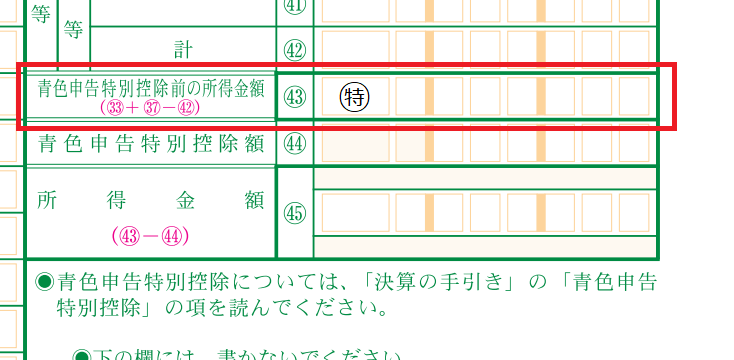

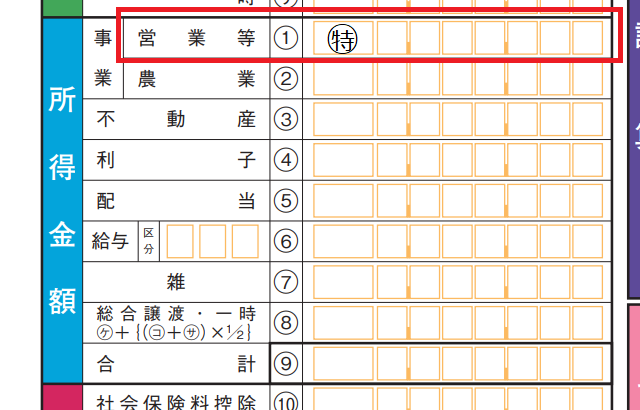

手順8:決算書と確定申告書を印刷し、記号を追記する

決算書と確定申告書を作成したら印刷し、決算書、確定申告書Bに1か所ずつ「特」を丸で囲んだ記号を追記します。PDFファイルに追記してから印刷しても構いません。具体的な追記箇所は以下の通りです。

場所1:決算書の「青色印刻特別控除前の所得金額」の金額の左側

決算書の「青色特別控除前の所得金額」という項目を探します。見つけたら、金額の左側に「特」と書いて丸で囲みます。

場所2:確定申告書B第一表の「所得金額等」の「営業等」の金額の左側

確定申告書B第一表の「所得金額等」の「営業等」の項目を探します。見つけたら、金額の左に「特」と書いて丸で囲みます。

手順9:「計算書」を作成する

「家内労働者の特例」を受けるためには、「家内労働者等の事業所得等の所得計算の特例の適用を受ける場合の必要経費の額の計算書」(以下「計算書」)を作成し、決算書や確定申告と一緒に提出しなければなりません。そこで、このセクションでは「計算書」の書き方を、ステップごとに解説していきます。

尚、「計算書」はこちらからダウンロードし印刷してください。

ステップ1:年度と氏名を記入

まずは特例を適用する年度(例:令和4年分)と、自分の氏名を記入します。

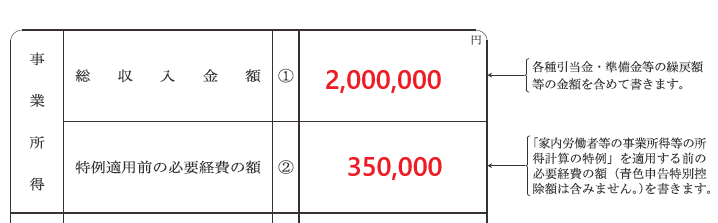

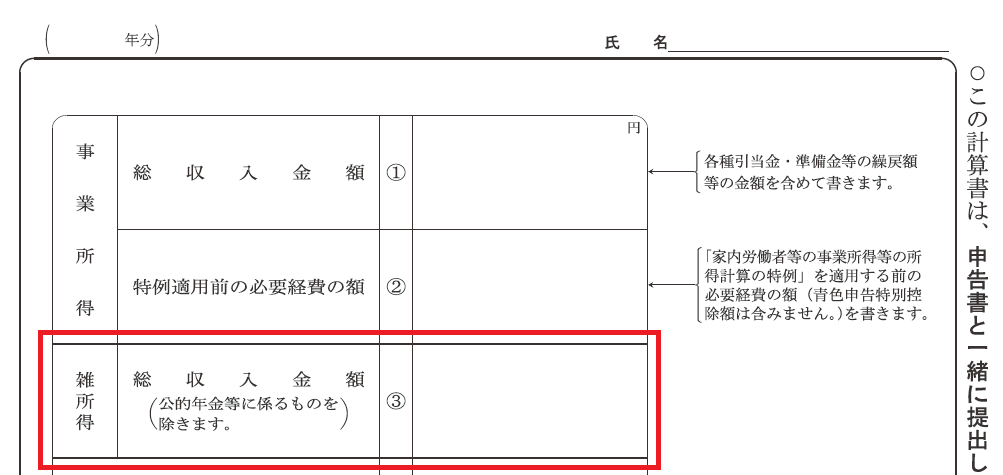

ステップ2:収入と経費を記入

次に、収入と実際の経費の額を記入します。

- 「総収入金額」に、1年間の売上の総額を記入(売上に加え、各種引当金や準備金などの繰越額といったものも含めて記入)

- 「特例適用前の必要経費の額」に、「手順3」で確認した実際の経費の合計額を記入

下の画像には例として、「総収入金額」を200万円、「特例適用前の必要経費の額」を35万円としています。尚、画像では分かりやすくするため数字を赤にしていますが、記入する際は黒のボールペン等を使用してください。

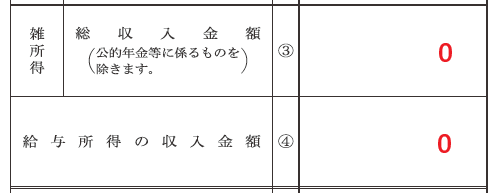

ステップ3:雑所得と給与所得の額を記入

- 雑所得の額を、③の欄に記入

- 事業の他にアルバイトなどをして給料をもらっている場合は、「給与所得の収入金額」に1年間の額を記入

今回は、雑所得、給与所得ともゼロだったという想定で、いずれも「0」と記入します。

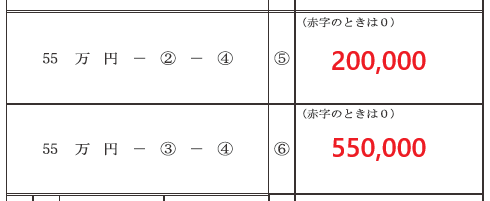

ステップ4:⑤と⑥の計算を行う

次に、「計算書」の⑤と⑥の欄の計算を行います。いずれの欄も、計算の結果が赤字(マイナス)の場合は「0」と記入します。

- 55万円から②(特例適用前の必要経費の額)と、④(給与所得の収入金額)の金額を引き、計算後の額を⑤の欄に記入

- 55万円から③(雑所得の金額)と、④(給与所得の収入金額)の金額を引き、計算後の額を⑥の欄に記入

今回の例では、55万円-②35万万円-④0円と計算しますので、⑤欄には「200,000」と記入します。

また、③④はいずれも「0円」でしたから、⑥にはそのまま「550,000」と記入します。

ステップ5:「特例適用後の必要経費の額」を確定させる

いよいよ最後のステップです。ここで、特例適用で計上できる経費の額が確定します。少しややこしいですが、慌てずに計算しましょう。

- 今回の例では「雑所得」はゼロなので、⑧と⑨は無視

- ⑦の左側に「①と⑥とのいずれか少ない方の額」とあるので、①(総収入金額)と⑥(ステップ4で計算した⑥の額)を確認

- 今回の例では①が「200万円」、⑥が「55万円」→「少ない方の額」として⑥の「55万円」を選択

- ⑦に「550,000」と記入

これで無事、「家内労働者の特例」適用時に、55万円までの経費を計上できるようになりました。この「計算書」は税務署に提出しますので、コピーをとって手元に置いておくことをお勧めします。

注意点:③「雑所得」は「雑収入」ではありません

個人的に「分かりにくいな」と思ったのが、以下の赤枠で囲った③の「雑所得」です。

私の場合、事業で使っていた不用品を売却した金額を「雑収入」として記帳しています。そのため、この「雑収入」を「雑所得」の欄に記入し計算しなければいけないのでは?と思い色々調べてみました。しかし結論から言うと、「雑収入」と「雑所得」は名前が似ていますが全くの別物です。

所得税法には所得の種類が定められていますが、事業所得や給与所得など他の区分に当てはまらない「その他の所得」が「雑所得」に相当します。これを理解するには「事業所得」と、「雑所得」の違いを押さえておく必要があるでしょう。ざっくりと以下のように分類できます。

| 収入の種類 | 意味 | 例 |

| 事業所得 | 継続性・独立性・営利性があり、事業として社会的に認められる程度の規模がある収入 | ・外交員としてフルタイムで働き安定収入がある ・在宅ワークで毎月報酬を得ている |

| 雑所得 | 事業といえるほどの規模がなく、臨時的・副業的な収入 | ・副業として内職を少しだけ行っている ・メルカリで趣味のハンドメイド品をたまに売る ※「計算書」では公的年金などは除外 |

つまり、得ている収入(売上)が、ある程度の規模や継続性があるなら「事業所得」、単発的で副業に近いレベルなら「雑所得」として「計算書」に記載するという意味だと理解できます。

いずれにしても、私のように事業で使った不用品を売却した「雑収入」は、「雑所得」には当たりません。事業で使っていたものを売却した場合は、あくまでも「雑収入」として事業所得に含めます。

まとめ

- 「家内労働者の特例」とは、「家内労働者等の必要経費の特例」(所得税法第57条)を指します。

- 「家内労働者の特例」白色申告だけでなく、青色申告でも適用できます。

- この特例を使うと、「みなし経費」として一律55万円の計上で節税できます。他にもいくつかのメリットがあります。

- 実際の経費が55万円を超える場合は、「家内労働者の特例」を使わない方が節税になります。

- 「家内労働者」に該当するかは職種ではなく、自宅を拠点に特定の働き方をしているかで判断されます。

- 確定申告時には「家内労働者等の事業所得等の所得計算の特例の適用を受ける場合の必要経費の額の計算書」の作成が必要です。また、決算書や確定申告書に特定の追記が必要です。

「家内労働者の特例」を適用するためには計算書、決算書、確定申告書の書き方に少し慣れが必要です。しかし、在宅ワークなどをされている方も、適切に活用することで大きな節税効果があります。ぜひ、次の確定申告から活用してみましょう。

尚、分からないことがあれば、税理士や税務署に相談することを強くお勧めします。